眼科生物科技公司拨康视云近日成功通过中国证监会的IPO备案,为登陆资本市场铺平了道路。公司在更新的招股书中宣布,计划在香港联合交易所发行不超过1.33亿股境外上市普通股。

拨康视云的上市之旅由瑞银集团、建银国际和华泰国际共同担任联席保荐人。作为一家临床阶段的眼科生物科技公司,拨康视云专注于开发新型及差异化疗法,以满足全球眼科医疗领域的未满足需求。

公司的研发管线广泛且富有创新性,涵盖了七种候选药物,这些药物针对眼睛前部和后部的主要疾病。其中,四款候选药物(CBT-001、CBT-009、CBT-006和CBT-004)已进入临床阶段,另外三款(CBT-007、CBT-145和CBT-011)则处于临床前阶段。

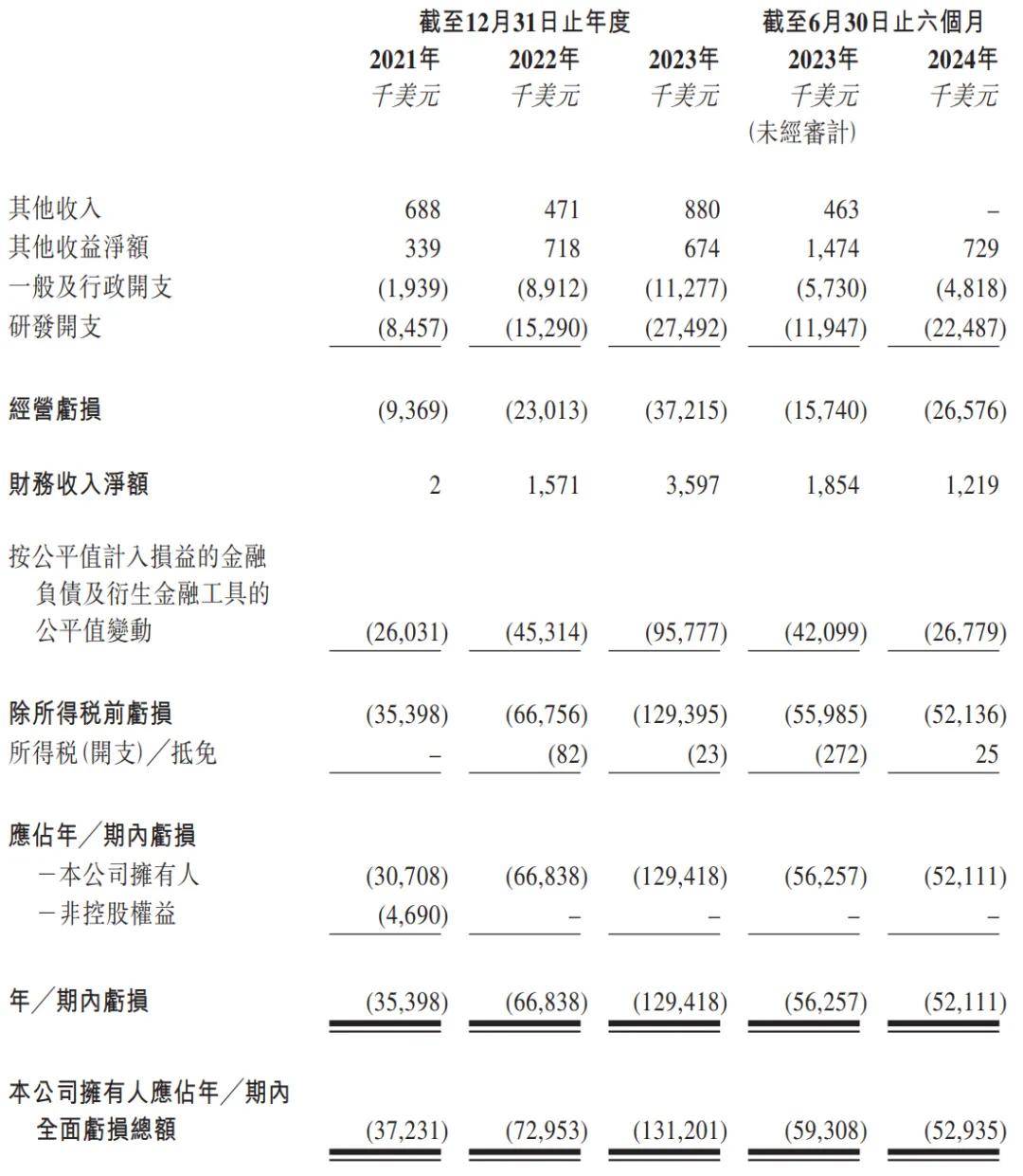

从财务数据来看,拨康视云近年来在研发上的投入持续增长。2021年至2023年,公司的研发开支分别为845.7万美元、1529万美元和2749万美元。然而,这一增长也伴随着亏损的扩大,同期经营亏损分别为936.9万美元、2301万美元和3722万美元,期内亏损则分别为3540万美元、6684万美元和1.29亿美元。

进入2024年,拨康视云的财务状况依然面临挑战。上半年,公司其他收入为0,其他收益净额为72.9万美元,研发投入达到2249万美元,经营亏损为2658万美元,期内亏损为5211万美元。尽管如此,截至2024年6月30日,拨康视云仍持有4100万美元的现金及现金等价物,为后续的研发和市场开拓提供了资金支持。

在IPO前,拨康视云已经历了多轮融资。2018年10月,公司获得A轮1000万元融资,估值达到8.77亿元。随后,在2020年4月和7月,拨康视云分别获得560万美元和1150万美元的系列B轮融资,每股成本为0.21美元,估值上升至1.63亿美元。2021年11月,公司再获1.27亿美元系列C轮融资,每股成本为0.6美元,估值飙升至4.69亿美元,约合36.55亿港元。

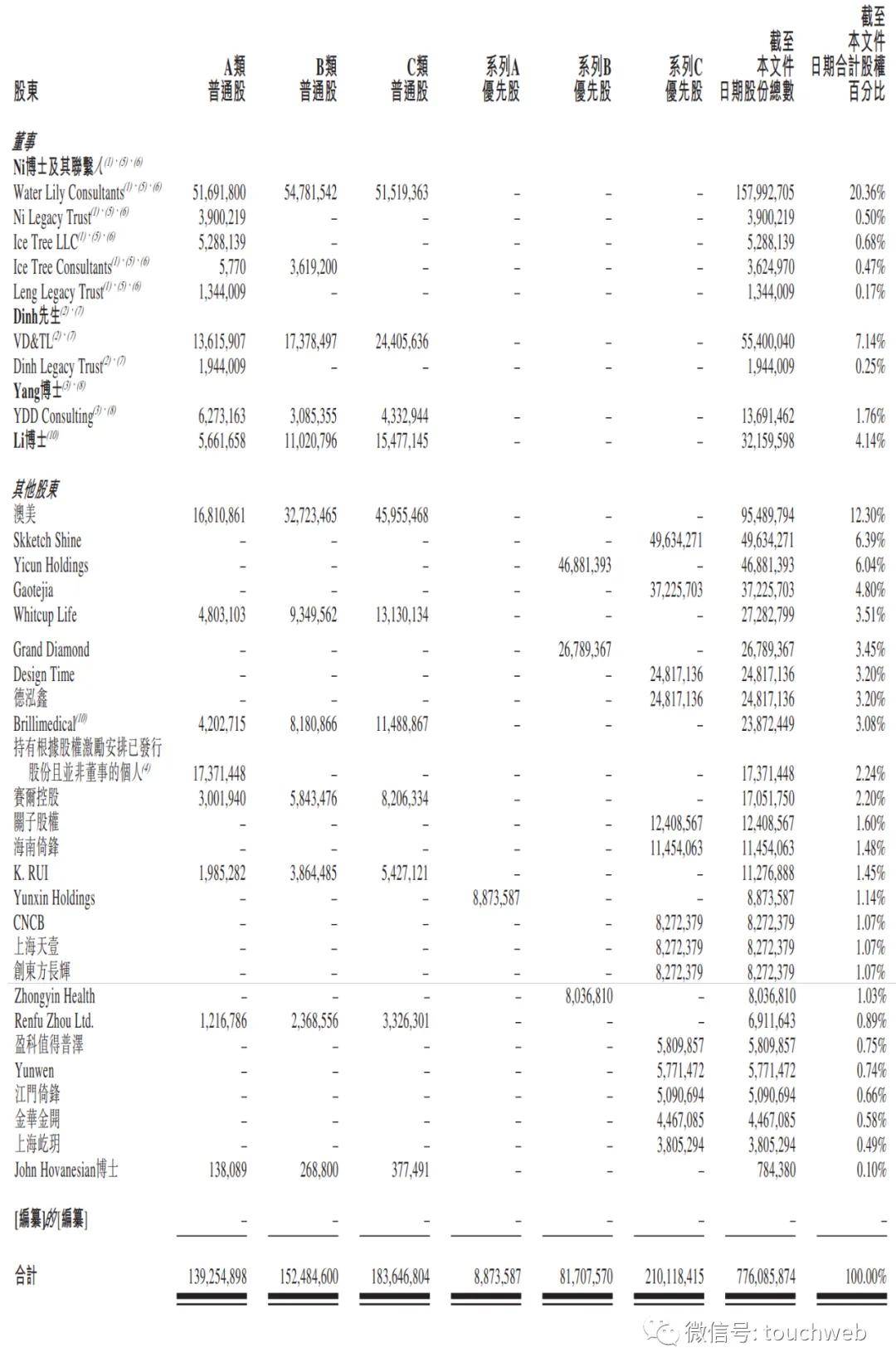

股权结构方面,拨康视云由NI Jinsong博士及其配偶Leng女士共同控制,合计持有约22.18%的股份。Dinh、YANG Rong博士、Li博士等高管及多家投资机构也持有公司股份。其中,澳美持股12.3%,Skketch Shine持股6.39%,赛尔控股持股2.2%,海南倚锋持股1.48%等。

拨康视云的上市将为公司带来更多的资金支持和市场关注,有助于加速其研发管线的推进和市场拓展。未来,随着眼科医疗市场的不断增长和创新疗法的不断涌现,拨康视云有望在全球眼科医疗领域占据一席之地。