——本文为“西安银行”篇。

研究员 | 王晓潇

合规内控问题屡遭处罚 一支行长被禁止从事银行业工作终身

近期,西安银行面临一系列来自金融监管机构的处罚。12月19日,国家金融监督管理总局官网公开信息显示,因“岗位相互制衡不到位”,西安银行延安分行被金监总局延安监管分局行政处罚30万元。今年11月,西安银行渭南分行还因“集团客户统一授信执行不到位”,被金监总局渭南监管分局处以25万元罚款。

对于内控合规建设,西安银行在其社会责任报告中称,除构建了由专业条线管理部门、风险管理合规部门、内部审计部门共同组成的 “三道防线” 这一行业普遍做法外,该行还建设了集非现场数据分析、现场审计作业、监测预警及知识库为一体的自动化内部审计平台,提升内审质量。

在合规文化培育方面,西安银行表示已开展制度知识库搭建工作,完成了1200多项制度的入库工作,并强化支行轻微违规积分管理与使用,提升业务层合规意识。合规培训上,西安银行以监管动态、案例分析和问责后果等为主题,开展了针对2,000余人次的合规专项培训。以该行披露的员工数量为基准进行计算,接受合规培训的员工比例近三分之二。

12月10日,金监总局陕西监管局发布一则行政处罚信息,西安银行某支行长因信贷业务违规、员工行为管理不到位,被禁止从事银行业工作终身。

本次处罚可能缘起一次400万元资金的异常流转。裁判文书网的两份相关法律文书展示了该事件的部分细节。

一份2019年陕西省大荔县人民法院的民事裁定书中提及,西安银行健康路支行时任行长,因其所负责的某公司贷款出现逾期问题,在原告未到场时仅口头同意的情况下,用特种转账方式将原告400万元转至该公司账户。后该公司申请破产,借款分文未还。原告遂起诉运作这笔借款的支行长以及该公司。不过,此案件被大荔县人民法院以被告有经济犯罪嫌疑为由,驳回起诉,犯罪材料移送公安机关。

随后,出借人又将西安银行健康路支行告上法庭。据一份2022年底西安市雁塔区人民法院民事判决书显示,原告诉称,特种转账借方传票将原告存款直接划转至其他第三方账户完全属于违规操作,西安银行健康路支行应当为其违规操作行为向原告承担赔偿责任。不过,雁塔区人民法院最终以原告无证据充分举证等原因,驳回诉求。

西安银行在内控合规方面存在的薄弱之处,在反洗钱工作开展过程中也有显现。

上周,西安银行因为“违反支付结算、反洗钱、货币金银、国库及征信管理规定”,被中国人民银行陕西分行罚款379.2万元。这是今年人民银行陕西分行针对辖区内金融机构开出的最大一笔罚单。同时,西安银行时任运营管理部、合规部以及反洗钱中心等部门负责人也被处以合计10万元罚款。

对于反洗钱,西安银行在社会责任报告中阐述了一系列举措,管理机制上,明确董监高以及反洗钱领导小组和业务部门的管理职责,形成“总-分-支”三级管理;制度与流程上,要求将客户尽职调查、风险管理和保密等合规要求融入业务;新技术运用上,运用人工智能、大数据平台进行反洗钱监测分析等。

然而,西安银行仍因反洗钱相关问题受到监管处罚,这或许表明其在制度执行、内部监督等环节可能存在漏洞与不足,未能切实将反洗钱工作全面有效地落实到位。

年报披露不准确 三季报信披“造乌龙”

在2023年的社会责任报告中,西安银行表示多方面深化公司治理,以公司章程为统领,完善公司治理相关的制度;优化三会一层运行机制,确保权责明晰有效制衡;加强信息披露、投资者关系管理等对内监督赋能和对外价值传播效能。

但西安银行信披风波不断。

今年9月底,证监会陕西监管局对西安银行及相关责任人出具监管警示函,指出其公司2020年至2022年资产负债表中“金融投资”科目下部分金融资产分类不准确,违反《上市公司信息披露管理办法》中规定的信披不得有虚假记载、误导性陈述或者重大遗漏。

陕西证监局还要求“公司及相关责任人应认真汲取教训,采取有效措施提高财务信息披露质量,杜绝此类违规行为再次发生,并自收到本决定书之日起十五个工作日内向我局提交书面整改报告。”

随后的2024年三季报中,西安银行又“造乌龙”。三季报的现金流量表显示,至三季度末,西安银行“支付给职工以及为职工支付的现金”为5.56亿元。而中报里,项目现金支出为5.87亿元。即西安银行职工三季度不仅不领薪酬,还付费3000万上班。11月28日,西安银行发布公告,将该项更正为8.06亿元。

在今年10月份上交所公布沪市上市公司2023至2024年度信息披露工作评价结果中,西安银行获评B级。

整体来看,在参与此次评价的2247家上市公司中,获得A级评价的公司有425家,占比19%;获得B级评价的公司数量为1437家,占比达64%。获得C级评价的公司有385家,占比17%。

独董违规任职 监管指出公司治理不规范

监管机构曾指出西安银行存在公司治理不规范问题。今年4月,证监会陕西监管局发布对西安银行采取责令改正监管措施的决定。通知书提到,西安银行存在两名独董早在2022年11月已连续任职满6年以上,但其中一名已辞职但公司仍未补选,一名继续任职且依旧领取津贴。

根据去年9月证监会发布《上市公司独立董事管理办法》,明确独立董事原则上最多在三家境内上市公司任职,且连续任职不得超过六年;独立董事占董事会成员的比例不得低于三分之一。

西安银行还存在独董“过劳服役”的情况。今年5月,西安银行一位独董6年任期届满辞任,但彼时,其仍在西安银行以外的三家上市公司兼任独立董事。

根据西安银行公司章程中规定,“董事会设董事长1名,可以设副董事长。本行董事长和行长应当分设。”

但目前,西安银行董事长、行长“一肩挑”已超过一年。

2023年9月,西安银行发布董事长辞任公告,称时任董事长因到退休年龄,向董事会请辞。同时,在新董事长到任并获得监管资格批复正式履职前,暂由该行行长梁邦海代为履行董事长和法人代表相关职责。

今年7月,陕西金融监管局核准梁邦海的公司董事长任职资格,但在公司聘任新任行长前,仍由梁邦海代为履行行长职责。

今年4月,西安银行公告称董事会秘书因工作调整原因辞任,在公司董秘空缺期间,暂由梁邦海代为履行董事会秘书职责。

今年9月,西安银行副董事长、执行董事王欣到龄辞任。至此,西安银行董事长身兼行长、董秘以及董事会唯一执行董事多重角色。

西安银行是陕西省内唯一一家上市银行。今年前三季度,西安银行营收55.29亿元,同比增长9.69%,归母净利润19.27亿元 同比增长1.14%;总资产规模4497亿元,在陕西省内银行中排第三,仅次于长安银行和秦农商行。

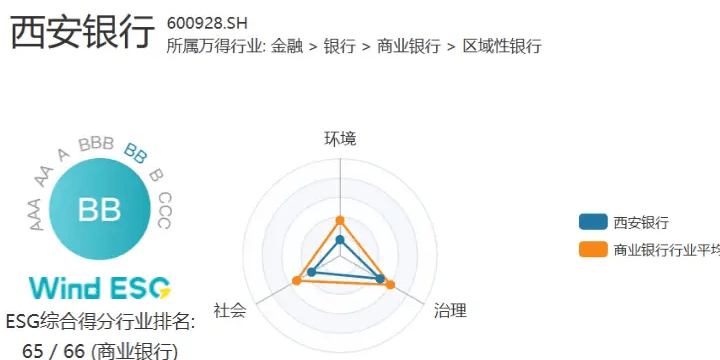

目前,公司暂未获得MSCI ESG评级。在国内万得ESG评级中,西安银行获评BB级别,综合得分行业排名65/66,在环境、社会及公司治理三个维度得分均落后于商业银行平均。

图:Wind ESG官网

图:Wind ESG官网