安徽海螺材料科技股份有限公司(以下简称“海螺材料”),股票代码“02560”,近期宣布启动路演流程,计划于2025年1月9日正式登陆香港交易所。

海螺材料此次IPO的发行价格区间设定为每股3港元至3.3港元,计划发行总量为144,974,000股,预计最高募集资金可达4.79亿港元。作为一家专注于水泥及混凝土外加剂生产的精细化工材料供应商,海螺材料不仅生产外加剂,还销售相关上游原材料。

公司的历史可以追溯到2018年,当时海螺材料的前身公司成立,并通过一系列收购迅速扩大了业务规模。这些收购包括山东宏艺(现名临沂海螺)及其子公司贵州海螺,以及眉山海螺和襄阳海螺,这些收购均通过海螺材料的前身公司与湖北鑫统领的合作协议促成。

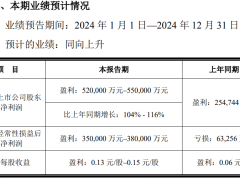

根据招股书披露的数据,海螺材料在财务表现上呈现稳步增长态势。2021年至2023年间,公司的营收分别为15.38亿元、18.4亿元和23.96亿元,毛利则分别为3.38亿元、3.64亿元和4.59亿元。同期的经营利润分别为1.6亿元、1.33亿元和2亿元,期内利润则分别为1.27亿元、9240万元和1.44亿元。

进入2024年,海螺材料的业绩继续保持良好增长。上半年,公司营收达到11亿元,同比增长6.19%,毛利为2.09亿元,同比增长9.95%。期内利润为6020万元,同比增长26.21%。

截至2024年6月30日,海螺材料持有的现金及现金等价物为1.44亿元,显示出公司稳健的财务状况。

在公司治理层面,海螺材料的董事长及非执行董事由丁锋担任,行政总裁、总经理及执行董事为陈烽,财务总监及执行董事为柏林。副董事长及非执行董事则由冯方波和赵洪义共同担任,其他非执行董事包括金峰、范海滨,独立非执行董事包括李江、陈结淼、许煦和曾祥飞。

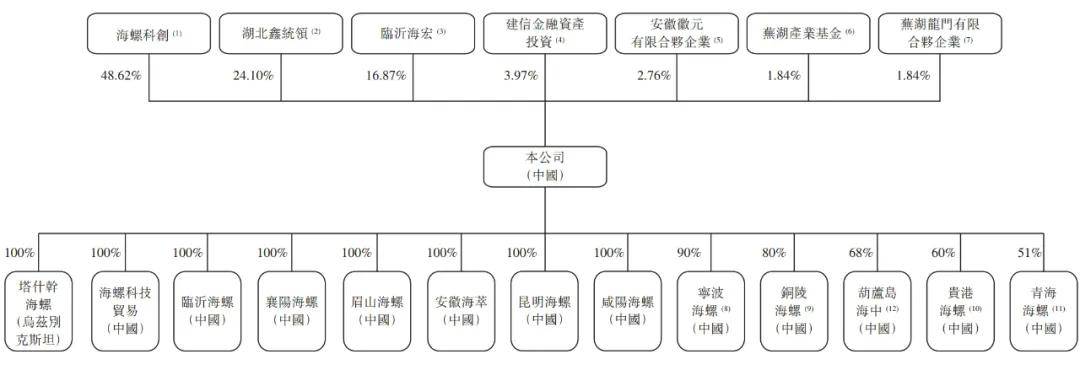

在IPO前,公司的股权结构相对集中。海螺科创持股48.62%,为第一大股东;湖北鑫统领持股24.1%,位居第二;临沂海宏持股16.87%,位列第三。其他股东包括建信金融资产投资持股3.97%,安徽徽元有限合伙企业持股2.76%,芜湖产业基金和芜湖龙门有限合伙企业各持股1.84%。

值得注意的是,湖北鑫统领的股权由冯方波和明金龙分别持有60%和40%;临沂海宏的股权则由赵洪义和陈军分别持有88%和12%。海螺材料还持有宁波海螺90%的股权和铜陵海螺80%的股权。

IPO后,股权结构发生了一定变化。海螺科创持股比例下降至36.47%,但仍为第一大股东;湖北鑫统领持股比例降至18.07%,临沂海宏持股比例降至12.65%。其他股东持股比例也相应有所调整。

海螺材料的成功上市,不仅将为公司带来新的发展机遇,也将为投资者提供一个分享公司成长成果的平台。