玩具制造商布鲁可近日再次向港交所发起IPO冲刺,这家拥有十年创业历程的公司,正寻求在香港主板挂牌上市,其联席保荐人为高盛和华泰国际。今年早些时候,布鲁可曾递交过一次上市申请,但随后资料失效。此次是布鲁可第二次尝试登陆资本市场。

布鲁可由朱伟松于2014年创立,最初专注于积木玩具的研发与生产。2017年,公司推出了自有IP布鲁可,并在2019年进一步扩展至拼搭角色类玩具领域。2021年,布鲁可获得奥特曼IP玩具的设计、开发、生产和销售授权,这一举措极大地推动了公司的业务增长。

根据招股书披露,布鲁可目前拥有超过500项专利,并与约50个知名IP建立了合作关系,包括奥特曼、变形金刚、火影忍者、小黄人、宝可梦等。2023年,布鲁可实现了约18亿元的GMV,同比增长超过170%,在中国拼搭角色类玩具市场和拼搭类玩具市场的份额分别达到30.3%和7.4%。

然而,布鲁可也面临着一些挑战。公司的营收高度依赖奥特曼IP,2023年和2024年上半年,基于奥特曼IP的产品销售分别占公司总收入的63.5%和57.4%。布鲁可透露,奥特曼IP在中国的授权已延续至2027年,但在北美、欧洲及亚洲部分地区的授权将于2025年到期,续约事宜仍在协商中。变形金刚等其他重要IP的授权也存在到期风险。

财务方面,布鲁可在报告期内(2021年至2024年上半年)累计亏损达到13.92亿元。尽管2023年和2024年上半年的经调整利润分别为7288.2万元和2.92亿元,显示出一定的盈利能力,但公司的偿债压力依然明显。布鲁可的可转换可赎回优先股价值在报告期内持续增长,而公司的现金及现金等价物则相对有限,可能无法应对潜在的赎回压力。

同时,布鲁可还背负着对赌协议。根据协议规定,公司应在2026年6月30日之前完成IPO,否则可能导致优先股股东行使回购权。这一压力使得朱伟松及其管理层在经营决策上需要更加谨慎。

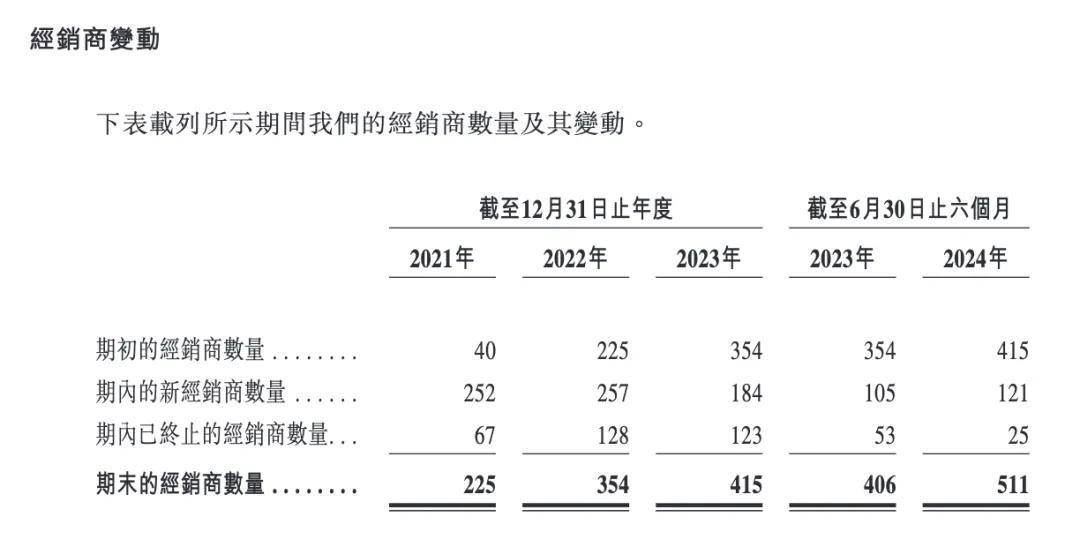

在销售渠道方面,布鲁可近年来也经历了较大变化。2022年之前,公司以线上销售为主,但随后转向以经销商为核心的线下销售渠道。这一转变导致线上销售额逐年减少,而线下经销商销售额占比则大幅增加。然而,这也带来了存货管理风险。报告期末,布鲁可的存货达到1.51亿元,其中产成品占比较大。

布鲁可还面临供应商集中的风险。报告期内,公司向前五大供应商的采购额占比均在70%以上。这种高度集中的采购模式可能会对公司的供应链稳定性产生影响。

值得注意的是,近期有网友在社交媒体上吐槽布鲁可的产品品控问题,尤其是圣斗士IP的断件问题较为明显。这提醒布鲁可需要在产品质量控制方面加强监管,以维护品牌形象和消费者信任。

布鲁可在近年来凭借知名IP实现了业务的大幅增长,但同时也面临着持续亏损、IP续约风险、偿债压力、销售渠道变化以及产品品控等多方面的问题。这些问题需要朱伟松及其管理层在未来经营中逐一解决,以推动公司稳健发展。