复星旅文宣布私有化计划,小股东获高额溢价回购机会

复星旅文(01992.HK),一家由复星国际(00656.HK)持股78.11%的旅游文化上市公司,近日宣布了一项针对小股东的私有化计划。根据该计划,复星旅文将以每股7.80港元的价格回购小股东手中的股份,这一价格较公告发布前最后一个交易日的收盘价4.00港元溢价高达95%。消息一出,复星旅文股价随即大幅上扬,复牌当日收盘价达到7.21港元,涨幅达到80.25%,尽管仍略低于私有化出价7.56%。

对于私有化的动机,复星旅文给出了以下理由:首先,私有化出价远高于当前股价,对股东而言是一笔划算的交易,同时该股的流动性较低,私有化能为股东提供变现的机会;其次,私有化有助于释放股东价值,为股东带来收益;最后,作为私人公司后,复星旅文将能够更灵活地制定长期战略决策。

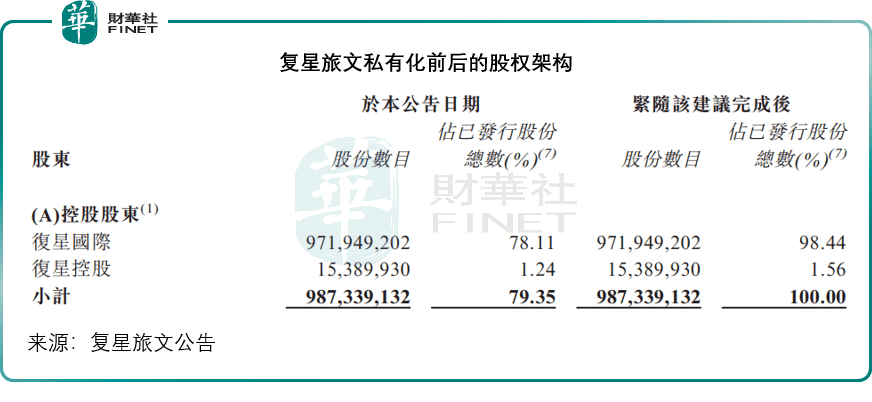

然而,深入分析复星旅文私有化的真实目的,我们发现,此次私有化不仅对小股东有利,对复星国际及其控股股东复星控股而言,同样意义重大。截至公告发布时,复星国际及其控股股东合计持有复星旅文79.35%的股份,加上一致行动人士的持股,复星系的持股比例达到79.50%。这意味着,私有化计划主要针对的是剩余20.50%的无利害关系股东,回购这些股份的总价约为19.89亿港元(约合18.55亿元人民币)。

值得注意的是,复星旅文截至2024年6月30日的现金储备为35.41亿元人民币,足以支付私有化所需资金。该公司在2024年上半年通过经营活动产生的净现金流入达到11.96亿元人民币,表明私有化计划并不会对公司的财务状况构成负担。

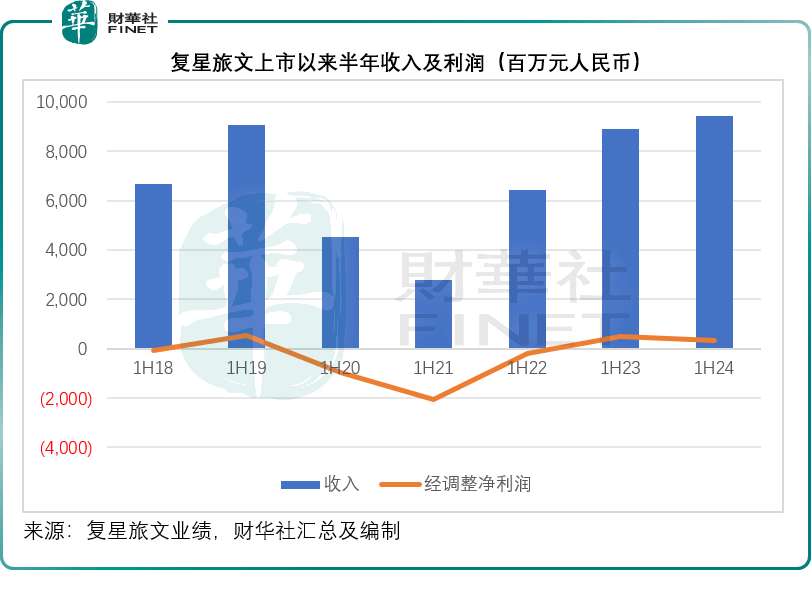

从估值角度看,7.80港元的私有化价格意味着复星旅文的整体估值为97.05亿港元。若以截至2024年6月30日止12个月的经调整净利润约2.14亿元人民币计算,市盈率约为48.62倍,对小股东而言颇具吸引力。然而,回顾复星旅文自2018年12月上市以来的股价走势,其股价在2019年5月达到高位16.21港元后,便因疫情等因素一路走低,即使在2023年旅游业复苏后,股价也未能完全反映业绩的持续增长。

复星旅文的主要业务包括Club Med度假村运营、三亚亚特兰蒂斯、度假资产管理中心以及复游会等。其中,三亚亚特兰蒂斯在2018年初推出后,迅速成为公司的盈利增长点,但在疫情期间,公司业绩受到严重冲击,连续三年录得经调整净亏损。然而,随着疫情后的复苏,全球旅游业回升,复星旅文的业绩也迎来了反弹。

特别复星旅文在太仓阿尔卑斯国际度假区打造的雪世界等旅游设施,于2023年下半年开业后,迅速迎合了国内冰雪旅游的热潮。虽然这些新设施的折旧开支增加了公司的运营成本,但随着全球旅游需求的回升和国内旅游的复苏,复星旅文有望成为最大的受益者之一。太仓阿尔卑斯国际度假区项目二期的签约和推进,也将为公司未来的收入增长提供有力支持。

对于复星国际和复星控股而言,此次私有化无疑是一次价值提升的机会。通过私有化,复星国际可以将控股权从79.35%扩大至100%,并享有复星旅文未来产生的全部收益。这一消息发布后,复星国际的股价也随之上涨4.29%。

对于小股东而言,私有化计划则提供了一个立即套现的机会。虽然他们可能因此错过复星旅文未来的增长潜力,但对于那些希望寻找其他投资机会的股东来说,这无疑是一个不错的选择。无论私有化交易最终能否获得通过,这一计划已经引起了市场的关注,并有望提升复星旅文的估值。