——本文为“平安银行”篇。

研究员|王晓潇

年内领到监管罚单近7300万 合规难题仍是平安银行挑战

近日,国家金融监督管理总局官网公开一则对平安银行哈尔滨分行的行政处罚信息。据公示,因存在贷后管理不到位、高管人员未经核准履职等违法违规事实,黑龙江监管局对平安银行哈尔滨分行处以罚款90万元,并对9名当事人作出警告的行政处罚。

据公开信息统计,今年以来,平安银行及其分支机构已累计收到各级金融监管部门开出的罚单总额近7300万元。

11月,昆明分行因贷款“三查”严重不审慎领罚50万元,哈尔滨分行因流动资金贷和个人贷款贷后管理不到位、高管人员未经核准履职领罚90万元;7月,上海分行因流动资金贷款管理严重不审慎,违规向房地产项目发放贷款,领罚200万元;6月,南昌昌南支行因贷前调查不到位导致产生不良贷款,领罚30万元。

5月,平安银行收到“天价罚单”,因公司治理与内部控制、信贷业务、同业业务、理财业务等方面的多项违法违规行为,平安银行被处以没收违法所得并罚款合计6723.98万元,平安银行回应称已按监管要求整改完毕。4月,因贷款管理不到位,严重违反审慎经营规则,威海分行领罚35万元;1月,苏州分行还因汽车贷款“三查”不到位等问题受罚160万元。

对于管理信用风险,平安银行在报告中表示,已建立集中、垂直、独立的全面风险管理架构,由总行风险管理委员会统筹领导,总行风险管理部、授信审批部、零售信贷风险管理部等专业部门协同合作,共同负责全行的信用风险管理任务。除有一整套规范的信贷管理流程和内部控制机制外,平安银行还制定了有关授信工作尽职规定,明确授信业务各环节的工作职责。

从罚单结果来看,信贷业务违规依旧是各分支机构被罚的高发区域。可以看出,尽管平安银行在顶层设计上建立了较为完善的信用风险管理体系,但在执行层面仍存在薄弱环节。

在实际操作层面,部分分支机构未能严格落实这些制度与规定,对相关制度规范缺乏足够重视;在人员管理方面,仍出现了高管人员未经监管核准履职的现象,暴露出合规漏洞。同时,该行内部监察机制未能充分发挥作用,未及时捕捉违规风险,导致一些违法违规行为在初期未能得到及时纠正。

信用卡业务投诉频发,信用卡中心负责人悬而未决

在12家股份行中,除未上市的恒丰银行和广发银行无MSCI ESG评级外,各家银行的ESG评级呈现分化态势。其中,兴业银行和民生银行以AA级领跑;华夏银行BBB级落在最后,平安银行等6家处于中间的A等级。

图:平安银行MSCI ESG评级

具体来看,根据MSCI官网,平安银行在绿色融资、普惠金融、隐私与数据安全等议题上领先同业,在公司治理、企业行为等议题上处于平均水平,而在金融消费者保护、人力资本开发等议题上落后同业。

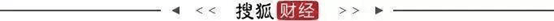

而在平安银行2023年可持续发展报告中,公司共列出15项重要议题并根据其对利益相关方和本行可持续发展的重要性进行了排序。其中,“消费者金融保护”“风险管理”等议题被排在最高重要等级。

图:平安银行2023年可持续发展报告实质性议题矩阵

图:平安银行2023年可持续发展报告实质性议题矩阵

平安银行还在报告中表示,已将消保审查工作纳入内控体系,定期检查各单位的消保执行情况。除了确保产品和服务符合监管要求外,还特别审查是否存在可能损害金融消费者权利的潜在因素,保障消费者的财产安全权、知情权、自主选择权等八大权益。

据今年三季报披露,至今年9月末,平安银行信用卡流通户数5055万户,相比年初减少334万户,不良率为2.64%,与去年同期持平,但相较于年初下降了13个基点。从客诉情况看,根据平安银行官方统计,2023年,信用卡业务投诉占比超过50%。

图:平安银行官方统计消费者投诉业务类别

图:平安银行官方统计消费者投诉业务类别

此前,深圳监管局针对平安银行信用卡中心在业务运营中存在的问题作出了行政处罚决定。根据处罚公告,由于在信用卡业务异常交易行为监控方面存在不足,以及在委外催收业务管理上不符合监管要求,平安银行信用卡中心被处以总计600万元人民币的罚款。其中,因委外催收业务管理不到位领罚200万元,成为了2023年度银行业信用卡委外催收领域内金额最大的一张罚单。

目前,国家对催收行业的监管日益严格。今年5月,中国互联网金融协会发布《互联网金融贷后催收业务指引》《互联网金融个人网络消费信贷贷后催收风控指引》国家标准也在等待批准当中,推动催收行业朝着更加规范化、透明化和人性化的方向发展,减少不当催收行为,保护债务人的合法权益,维护社会和谐稳定。

除规定不能“爆通讯录”以外,催收新政要求催收公司具备合法经营资质,定期接受监管部门检查。金融机构需对第三方催收机构进行年度评价,确保其合规性和服务质量。新规还强调全过程记录和透明化管理,要求催收内容经金融机构事先审核确定,并建立健全投诉处理机制,及时回应债务人的合理诉求。

平安银行在报告中称,债务催收情况已纳入年度消费者保护审计工作,明确了催收方式、频率、要求等流程,并规定了外包催收机构的管理、消费者权益保护措施以及催收培训等细节,建立了标准化的催收程序;所有参与催收的员工需定期参加专业培训,确保每月至少一次培训,强化合规意识。通过“铁拳行动”进行全面合规检查和宣导,要求所有厂商参与并通过考试验证效果。

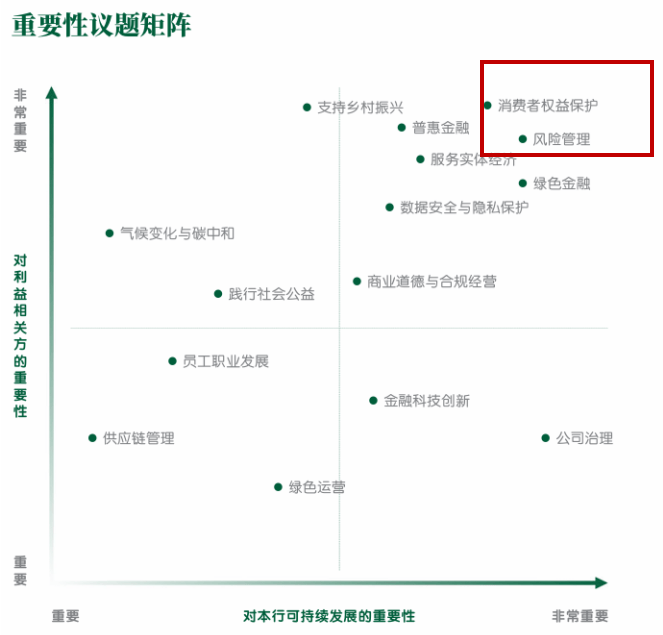

不过,在黑猫投诉平台上,关于平安银行信用卡服务收费不透明以及逾期激进催收、理财产品收益不符合风险提示不足、营销骚扰等问题的投诉仍然屡见不鲜。近30日内,平安银行在黑猫这一单一平台已收到投诉422条。平安银行需要调整和优化自身的债务催收等实际工作流程,确保债务催收等工作的合规。

图源:黑猫投诉平台上近30天平安银行收到的投诉

图源:黑猫投诉平台上近30天平安银行收到的投诉

今年10月,市场流传出关于平安银行信用卡中心总裁刘显峰“失联”的消息。对此,平安银行回应称刘因个人原因正接受外部有关单位调查。同时,银行方面强调,信用卡中心的经营管理和各项业务均正常进行,未受到此事的影响。

国家金融监督管理总局官网显示,刘显峰于2023年3月经深圳监管局核准,正式担任平安银行信用卡中心总裁一职。至此番被查,仅过去一年半时间。截至当下,监管部门官网尚未有平安银行信用卡中心新任负责人的任职资格发布批复,平安银行自身也未对外披露新任人选的相关详情,针对该职位的人事变动安排可能仍在多方考量之中。